預付卡銷售系列涉稅問題

時間:2019-09-12 07:18 編輯:長沙代理記賬

世界上有一種美叫朦朧美,世界上有一種討厭叫說不清又道不明。

尤其是作為行為規范的法律條文在說不清又道不明的時候,最為討厭。

前幾天,阿蓮姐姐寫了一片關于銀行購買加油卡贈送客戶的涉稅處理問題,用來嘲笑銀行的稅收籌劃太LOW,并自以為是地給除出了我的籌劃案。

文章發出來以后,好多朋友留言。把這些留言歸納總結后,得出十個字:“理想很豐滿,現實很骨感。”

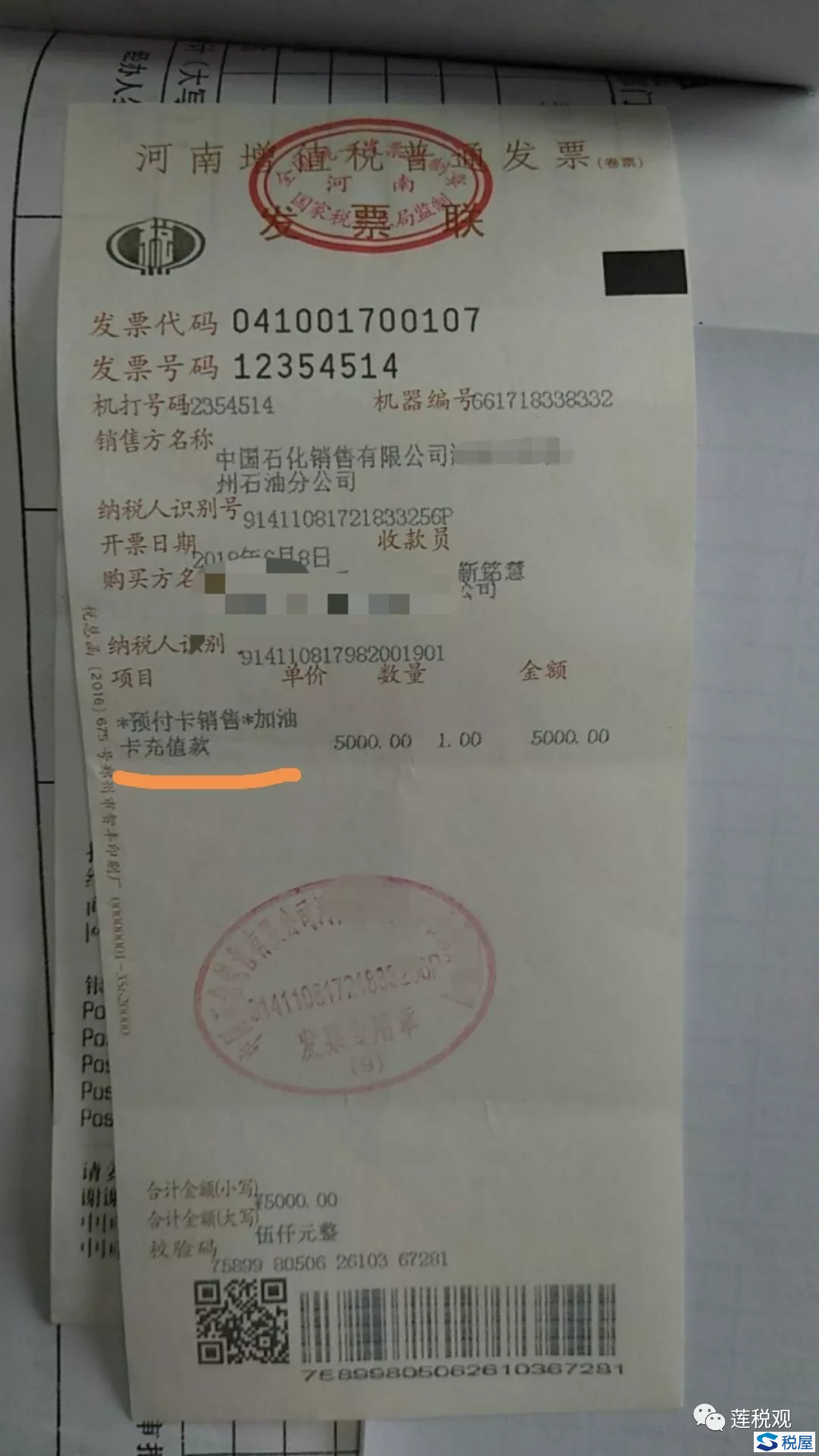

阿蓮姐姐認為:銀行購進預付卡性質的加油卡,并贈送給客戶。銀行在向加油站預付款的時候,先取得加油站開具的不征稅發票,然后在客戶消費后,銀行再根據客戶的消費加油記錄,向加油站索取增值稅專用發票。銀行一方面做成品油兼營銷售的應稅收入并計提銷項稅額,另一方面取得加油站的進項稅額抵扣,銀行該筆業務的應納稅額為零。

朋友們認為,銀行想要實現該籌劃案,需要解決的問題有以下幾個:

第一個,銀行的內控不允許。因為銀行的這些加油卡贈送用于“拉存款”之用,性質的顏色為“銀灰”,所以不得見光。這個問題不僅姐姐解決不了,估計各位大咖也解決不了,所以我們直接跳過。

第二個,如果銀行內控允許這樣操作。在稅收上存在的問題是:銀行取得的進項能否抵扣?目前像銀行這類金融企業納稅人,在稅務機關核定的增值稅稅目,一般只有“金融服務”一種,如果想要按照增值稅的兼營業務處理,則需要到稅務機關,另外申請核定貨物銷售稅目的稅種登記。操作起來似乎有一定的難度,難在相關人員對該業務的理解與認可上。

第三個,如果內控允許、稅務機關也順利核定了稅目,但是如果客戶拿到加油卡后并未完全用于加油消費,而是用于在加油站內設的超市消費。按照國家稅務總局2號令的規定,這部分非油品消費是不允許開具增值稅專用發票的。

第四個,如果銀行放棄了對進項稅的抵扣,在支付預付卡的時候,向加油站索取普通發票,這些預付卡性質的普通發票能夠可以在企業所得稅前扣除嗎?因為加油站在收到預收款的時候,銷售行為并為實際發生,所以收到的預付卡開具的普通發票,類似于一張“收款收據”,根據國家稅務總局公告2018年第28號的規定,在業務并未實際發生的情況下,取得這張名為普通發票的“收款收據”是不能夠在當期企業所得稅前扣除的。

銀行的悲催以至于此,所以無奈之下,另謀出路。

預付卡銷售系列涉稅問題之二

上回到說,銀行想要購買加油卡贈送給自己的客戶,面臨的種種難題。無奈之下,另謀出路。

這個出路,就是網絡科技平臺公司。

自從“營改增”全面推行后,諸如此類的平臺公司也好、廣告代理服務公司也好、營銷服務公司也好。因為年銷售額在500萬元以下,就可以按照小規模納稅人適用簡易計稅方式申報繳納增值稅。所以,在某些特定的行業里,因為某些費用不能夠在實際支出時取得合規的發票,所以,這些營銷策劃類的小規模納稅人就應運而生。最為典型的屬醫藥行業的CSO,什么叫CSO?不理解的朋友可以自行問問“度媽”。

小規模網絡科技平臺公司代銀行購買加油卡,然后再以營銷服務費的形式開票給銀行。如果季度銷售額在9萬元以下,享受增值稅免稅政策;如果季度銷售額超過9萬元,按照3%的征收率申報繳納增值稅。

網絡科技平臺公司受銀行之托,代為購買加油卡的行為,實際上是提供了一種代收代付的服務,應當按照自己實際收取的代理費、手續費的收入,按照“經紀代理服務”申報繳納增值稅。

例如:銀行委托小規模網絡科技平臺公司代為購買10萬元的加油卡,并另外支付手續費5000萬元。

平臺應納增值稅=5000÷(1+3%)×3%=4854.37元×3%=145.63元。

其中的10萬元應當按照是否實際消費,由加油站向銀行開具10萬元普通發票或者專用發票。

但是,如果平臺越殂代皰,將10.5萬元全部由自己向銀行開票。

平臺應納增值稅=105000÷(1+3%)×3%=101941.75×3%=3058.25元。

這里的平臺可謂是“收人錢財,替人消災”。

因為平臺原本應當繳納增值稅145.63元,但是實際繳納增值稅3058.25元,這里還沒有考慮城建稅及附加、企業所得稅或者個人所得稅。

- 上一篇:房地產企業資金借貸的稅務處理及風險

- 下一篇:限售股買入價確定方法進一步細化