CRS,高凈值的你,準備好了嗎

時間:2020-05-27 12:13 編輯:長沙代理記賬

CRS不是一個新概念。

早在2014年9月份的時候,我國就已在G20層面承諾將實施經合組織(OECD)推出的《金融賬戶涉稅信息自動交換標準》,旨在通過加強全球稅收合作提高稅收透明度,打擊利用跨境金融賬戶逃避稅收行為。

CRS的實施對于一般百姓是沒有什么影響的。但是對于擁有境外資產配置的高凈值人群來說,從2018年開始,這些高凈值人群在全球所有相關資產信息將會被披露給中國稅務機關。

換個角度也意味著,稅收不對稱信息時代結束,全球稅收信息共享時代來臨,對中國高凈值人群的影響越拉越大。

01、何為CRS?

CRS是Common Reporting Standard的簡稱,就是共同申報準則,也譯為統一報告標準、通用報告標準。它的提出者是經濟合作與發展組織,也就是OECD(經合組織)。而其概念是來自美國的美國海外賬戶稅收遵從法(FATCA)。OECD推動國與國之間稅務信息自動交換,倡導各成員國應按照要求,簽署公民信息交換的協議。

02、CRS如何開展工作?

根據“標準”開展金融賬戶涉稅信息自動交換。

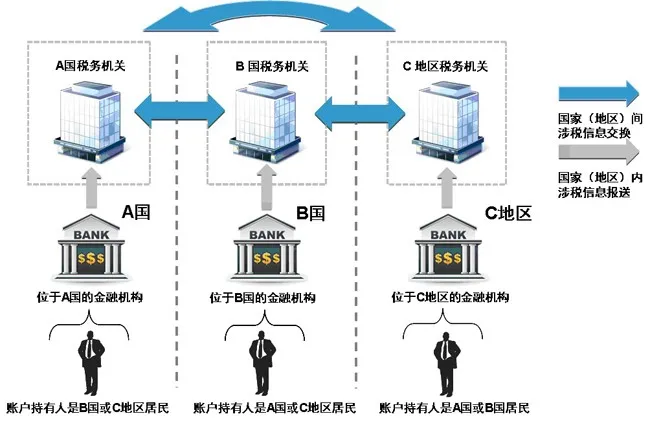

首先由一國(地區)金融機構通過盡職調查程序識別另一國(地區)稅收居民個人和企業在該金融機構開立的賬戶,按年向金融機構所在國(地區)主管部門報送賬戶持有人名稱、納稅人識別號、地址、賬號、賬戶余額或價值、利息、股息以及出售金融資產(不包括實物資產)的收入等信息,再由該國(地區)稅務主管當局與賬戶持有人的居民國稅務主管當局開展信息交換,最終為各國(地區)進行跨境稅源監管提供信息支持。

具體過程如下圖:

03、CRS體系共有多少個國家加入?

到2019年底,CRS體系的國家有101個。需要強調的是美國沒有加入CRS。

04、哪些人會受到CRS的影響?

CRS涉及的只是“非居民”金融賬戶,如果你作為“非居民”在任何CRS協議簽署的101個國家/地區擁有金融資產,那你就在受CRS影響的兩類人群之列。

1.有海外金融賬戶的中國稅收居民,即在中國境外擁有的任何金融資產,如存款、證券、投資型保險產品、投資基金、信托等,都有可能被視為當地的非居民金融賬戶而與中國稅務機關進行信息交換。

2.金融資產在中國境內的非中國稅收居民,即其在中國境內的金融賬戶將被視為中國的“非居民賬戶”。其賬戶信息將會被收集、報送,交換給其稅收居民所在國。

對于高凈值人士而言,正式實施CRS后,一些常用的離岸金融工具將作為信息而被申報,通過離岸金融達到隱匿資產、避稅,將逐漸變得不可行。

而信息不正確披露或隱瞞披露,不但資產會被凍結,同時,還會面臨稅務機關的罰款、訴訟,涉及欺詐、造假、逃稅的行為將承擔刑事責任。

05、CRS最重要的二個概念:居民納稅人和非居民納稅人

中國大陸

在中國境內有住所,或者無住所而在境內居住滿一年的個人應認定為中國稅收居民。

在中國境內有住所是指因戶籍、家庭、經濟利益關系而在中國境內習慣性居住。

所謂習慣性居住,是判定納稅義務人是居民或非居民的一個法律意義上的標準,不是指實際居住或在某一個特定時期內的居住地。

如因學習、工作、探親、旅游等而在中國境外居住的,在其原因消除之后,必須回到中國境內居住的個人,則中國即為該納稅人習慣性居住地。

非居民納稅人是指在中國境內無住所又不居住或者無住所而在境內一個納稅年度居住不滿183天的人。

中國香港

符合以下任一條件的個人視為中國香港稅收居民:

通常(ordinarily)居住于香港的個人;

在某納稅年度內在中國香港停留超過180天,或在連續兩個納稅年度(其中一個是有關的納稅年度)內在香港停留超過300天的個人;

如果個人在香港有自己或家人所居住的永久性的家,則該個人一般會被視為“通常居住于中國香港”。要被視為通常居住在中國香港的個人,該個人除臨時性或偶然性離境一定時間外,必須習慣性(habitually)及通常性(normally)居住在中國香港。

“通常居住”的概念是指個人在香港居住是出于自愿并以定居為目的,具有一定的持續性,并且不論時間長短,為其當前生活的慣常狀態。

英國

英國的稅收居民一般指:

在一個課稅年度內(即4月6日到下一年的4月5日),在英國居住183天以上的人;

在英國可能有住房,且不在國外從事全日制工作的人;

以上2個條件不符合,但是習慣或實際居住在英國境內的人;