債務重組涉稅問題分析(稅務處理)

時間:2019-09-23 09:51 編輯:長沙代理記賬

債務重組:在債務人發生財務困難的情況下,債權人按照其與債務人達成的書面協議或者法院裁定書,就其債務人的債務作出讓步的事項。

(一)非貨幣資產清償債務

1.以非貨幣資產清償債務,應當分解為轉讓相關非貨幣性資產、按非貨幣性資產公允價值清償債務兩項業務,確認相關資產的所得或損失。

在這一交易中涉及增值稅和企業所得稅。在增值稅處理中,應該按照債務人轉讓相應的資產進行稅務處理。

2.債務人應當按照支付的債務清償額低于債務計稅基礎的差額,確認債務重組所得;債權人應當按照收到的債務清償額低于債權計稅基礎的差額,確認債務重組損失。

3.債務人的相關所得稅納稅事項原則上保持不變。

【案例1】A公司欠B公司貨款300000元。由于A公司財務發生困難,短期內不能支付已于2011年5月1日到期的貨款。2011年7月1日,經雙 方協商,B公司同意A公司以其產品償還債務。該產品的公允價值為200000元,實際成本為120000元。A公司和B公司均為增值稅一般納稅人,適用的增值稅稅率為17%。B公司于2011年8月1日收到A公司抵債的產品,并作為庫存商品入庫。分析上述事項對A公司、B公司的影響。

【解析】

(1)債務人:A公司的賬務處理與稅務處理①業務分解

a.銷售產品——產品公允價值200000元,增值稅銷項稅額34000元

b.按其公允價值償還債務,并計算債務重組利得:

應付賬款的賬面價值 3000000

減:所轉讓產品的公允價值 200000

增值稅銷項稅額(20000×17%) 34000

債務重組利得300000-200000-34000=66000

②賬務處理:

借:應付賬款 300000

貸:主營業務收入 200000

應交稅費——應交增值稅(銷項稅額) 34000

營業外收入——債務重組利得 66000

借:主營業務成本 120000

貸:庫存商品 120000

③計算企業所得稅

因該債務重組事項確認的應納稅所得額:銷售產品產生的應納稅所得

額(200000-120000)+債務清償利得66000=146000(元)

應納所得稅:146000×25%=36500(元)

(2)債權人:B公司的賬務處理與稅務處理

①業務分解:分解為以公允價值購入庫存商品和債務重組損失兩項業務。

以公允價值購入庫存商品:以公允價值20000購入庫存商品,進項稅額為34000元。

計算債務重組損失:應收賬款賬面價值 300000

減:受讓資產的公允價值 200000

增值稅進項稅額 34000

債務重組損失:300000-200000-34000=66000

②賬務處理

借:庫存商品 200000

應交稅費——應交增值稅(進項稅額) 34000

營業外支出——債務重組損失 66000

貸:應收賬款 300000

2.特殊性稅務處理

如果符合特殊性稅務處理五項條件,就可以進行如下稅務處理:財稅[2009]59號規定,企業債務重組確認的應納稅所得額占該企業當年應納稅所得額50%以上,可以在5個納稅年度的期間內,均勻計入各年度的應納稅所得額。

(二)債權轉股權

1.一般性稅務處理——關鍵點:公允價值

發生債權轉股權的,長沙公司注銷,應當分解為債務清償和股權投資兩項業務,確認有關債務清償所得或損失。

債務人應當按照支付的債務清償額低于債務計稅基礎的差額,確認債務重組所得;債權人應當按照收到的債務清償額低于債權計稅基礎的差額,確認債務重組損失。

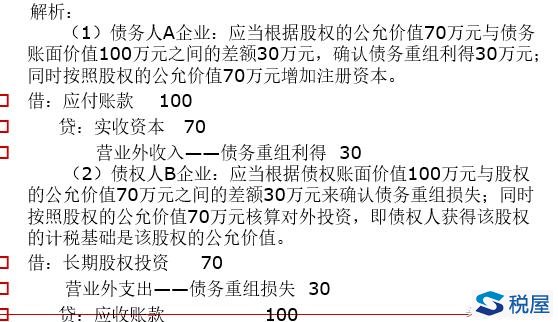

【案例2】A企業欠B企業100萬元貨款,由于A企業無力償還,雙方達成債轉股協議,由B企業持有A企業35%的股權,該股權的公允價值為70萬元。如何進行企業所得稅處理?

2.特殊性稅務處理——關鍵點:暫不確認有關債務清償所得或損失

(1)債轉股適用特殊性稅務處理的三個條件①具有合理的商業目的,且不以減少、免除或者推遲繳納稅款為主要目的。②企業重組后的連續12個月內不改變重組資產原來的實質性經營活動。③企業重組中取得股權支付的原主要股東,在重組后連續12個月內,不得轉讓所取得的股權。

(2)債轉股適用特殊性稅務處理的具體規定企業發生債權轉股權業務,對債務清償和股權投資兩項業務暫不

- 上一篇:分配涉稅問題分析

- 下一篇:企業非貨幣性資產對外投資涉稅處理